最近は米国株への投資が本当によく宣伝されるようになりましたが、投資先の選定であったり、米ドルの準備といった手間について悩んでいる方も多いのではないでしょうか。

この記事は、そんな皆様へ向けて、国内で上場している米国株ETFであるiShares S&P500(以下1655)について解説していきます。

1655をポートフォリオに組み込むことにより、手軽に円貨のみで米国株の成長を取り込めます。

この記事で以下の事がわかりますので、参考にしてください。

- 1655の特徴、株価、分配金利回りといった、投資判断に必要な内容を抑える事ができます。

- 米国株への投資のための選択肢を新たに持つことができます。

- 二重課税問題については海外ETFよりも圧倒的に有利な事を理解できます。

1655の投資情報

基本情報(2025年1月4日)

| 銘柄コード(東証) | 1655 |

| 株価 | 682.13円 |

| 配当金(直近2回合計) | 6円 |

| ベンチマーク | S&P500(TTM、円建て) |

| 純資産総額 | 1200億円 |

| 決算月 | 毎年2月9日、8月9日 |

| 分配金利回り | 0.88% |

| 経費率 | 0.066%※ |

引用元:ブラックロックHPより

※ネットを見ると、0.165%などいろいろな数字が錯綜していますが、ブラックロックHPから拾える0.066%を載せています。

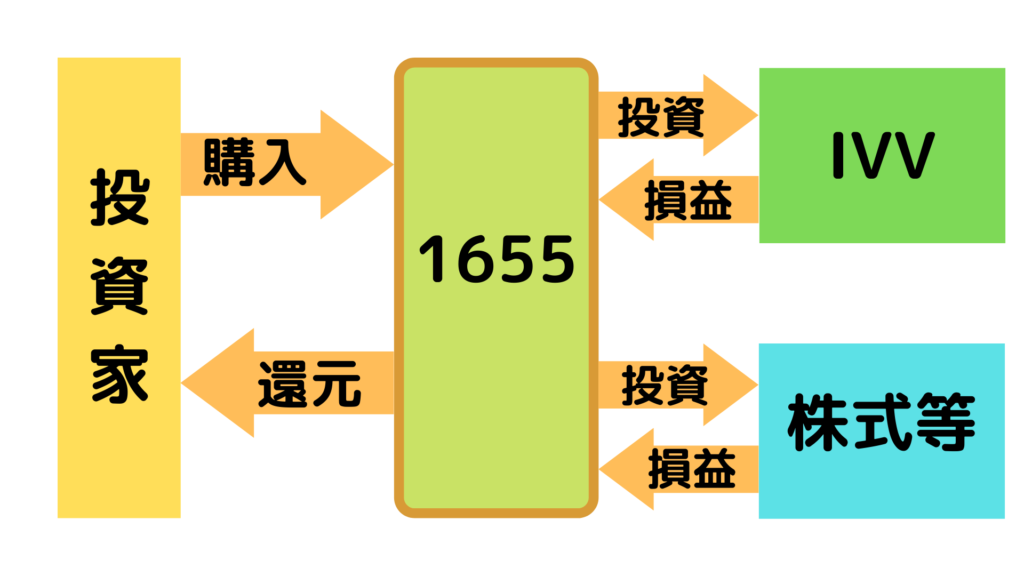

交付目論見書にも書かれていますが、簡単に言ってしまうと、ブラックロックが運用するS&P500連動の米国株ETFであるIVVを日本向けにリパックして上場したものが1655です。

株価の推移や分配金利回りについて知りたい方も多いと思うので、まずはそこから解説します。

1655の株価の推移

引用元:Investing.comの数字をもとに作成

詳しくは交付目論見書にありますが、S&P500(配当金再投資)ときれいに連動していて、基本は右肩上がりのグラフを描いています。

米国経済が強い間は、おそらく今後も上がり続けていくものと思われます。

特筆すべきは一口当たり単価の安さで、2022年2月7日に株式が1株→10株に分割払いなったため、2025年1月4日現在で1株700円以下と、非常にお手軽と言えます。

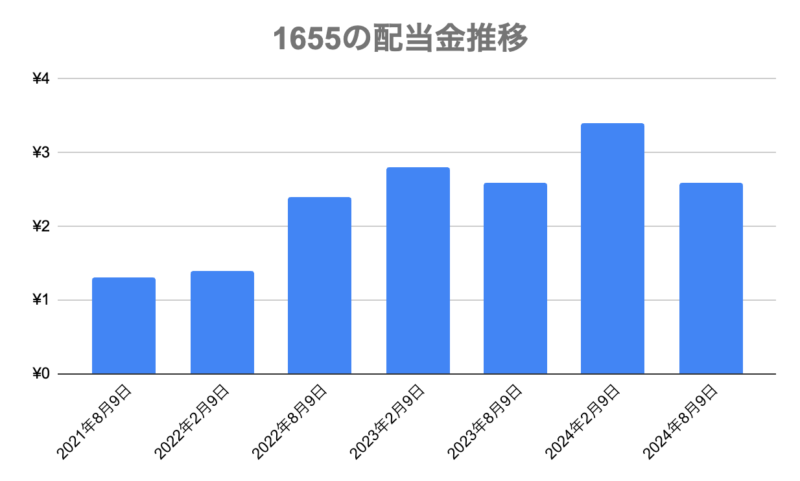

1655の分配金の推移

直近3年間の分配金をグラフ化しましたが、1年間合計で利回り1%以下と、配当目当てで買う銘柄ではなさそうです。

このデータからも読み取れますが、値上がり益を中心に据えて、分配金をおまけ程度にもらう、というスタンスで投資するのがいいかなと思います。

1655の分配金利回り

直近の利回りは0.88%となっています。

ここ最近特にそうですが、株価の伸びがすごいので、分配金利回りはさらに低下して見えてしまうというジレンマがあります。

分配金利回りはいつの時点の投資かによって数字が変わってしまいます。

Mito

MitoベンチマークであるS&P500が値上がりを続ける以上、おそらく今後も利回りが劇的に改善することはないと思われます。

過去も1%前後で利回りが推移していたことと、米国S&P500組み入れ企業の安定感や配当の傾向を考えると、今後も同様に1%前後を見込んでおけば、大外れはしないと思います。

計算上、114口持っていれば、1年間の配当金だけで、もう一口追加で投資ができる計算になりますね。

1655の注意点

投資には100点の商品はありません。

1655にも注意すべき点がいくつかありますので、解説します。

手間をかけれるならIVVの方がいい

まずは、本家IVVと1655の簡単な比較をしてみます。

1655の項目は、上のデータの再掲です。

| 1655 | IVV | |

| 株価 | 682.13円 | 594.61ドル(94,000円程度) |

| 分配金(直近1年分合計) | 6円 | 8.54ドル(1,340円程度) |

| ベンチマーク | S&P500(TTM、円建て) | S&P500 |

| 純資産総額 | 1200億円 | 5912億ドル(93兆円程度) |

| 分配金利回り | 0.88% | 1.44% |

| 経費率 | 0.066% | 0.03% |

分配金利回りや経費率において大きく水をあけられているのがわかりますよね。

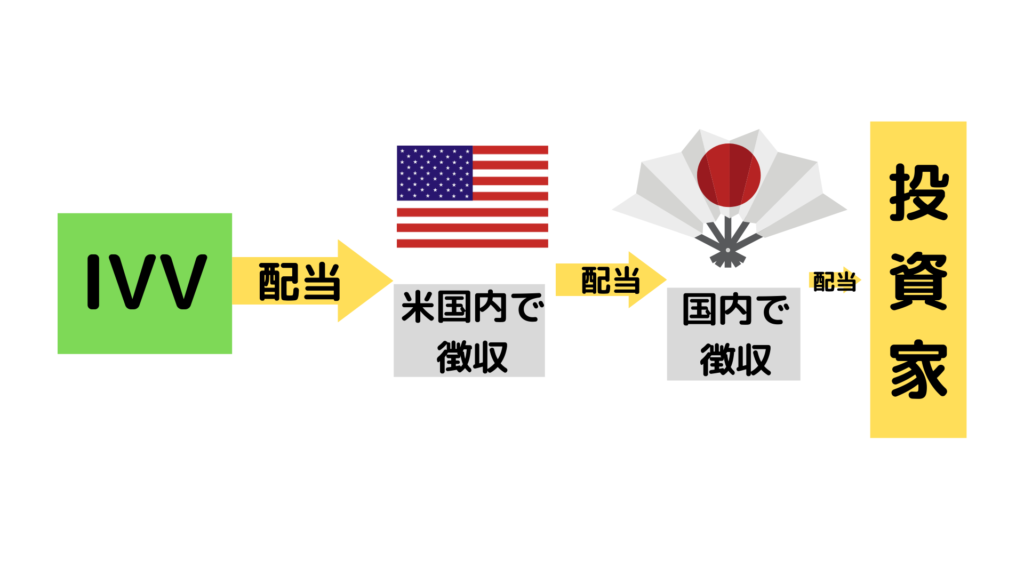

言葉で書くより、図解の方がわかりやすいかと思いますので、こちらを確認してみてください。

引用元:1655目論見書を元に作成

冒頭でも書きましたが、1655は、パッケージ化のため、および国内籍ETFにするために、わざわざIVVを一回買付ているため、ここの分のコストは無視できないものになります。

目論見書をさらに読み込むと、投資家の実質負担が書いてありますね。

| 経費率(合計) | 0.066% | 投資家の実質負担の合計額 |

| 経費率(委託会社取り分) | 0.044% | ブラックロックジャパン取り分 |

| 経費率(受託会社取り分) | 0.022% | 三菱UFJ信託銀行取り分 |

引用元:1655目論見書を元に作成

本家本元を買えば、0.03%で済んでいた経費率が、国内籍になることで0.036%の追加負担が必要になるのは、意識しておいた方がいいポイントです。

ただ、本家IVVを直接買い付けて、以後管理しようとすると、以下の手間がかかります。

- 外国株式口座を開設する(まだ手続きしていない場合)

- 米ドルを準備するか、不利なレートで円貨決済するかを決める。

- 買い付ける

- 入金と買付を別日に行う場合は、換金したお金か分配金が入金されたときの為替をメモし、買付日との差益をメモする。

あるいは、入金された日のうちに全額を外貨建てMMFに変換し、後日逆の手順で同日中に買い付ける。 - 入金と買付を同日に行う場合は、換金したお金か分配金入金日と同じ日に買い付け、残金を外貨建てMMFに変換する。

取引中に日付をまたいだ場合は、為替差益を記録しておく。

これを必要な手間と捉えるか、面倒と捉えるかどうかによって、投資判断は変わってくるでしょう。

私は、これは必要な手間と捉えていますが、特に初心者の方にはハードルは高めかなと言わざるを得ません。

逆に、この手間を受け入れることができるのであれば本家IVVの方がいい、という事になります。

パフォーマンスは投資信託に劣る

これは過去にも記事に書きましたが、ETFと投資信託は、その性質上、パフォーマンスについては大きく差がついてしまうのは仕方がない事かと思います。

低信託報酬の同ベンチマークのeMAXIS Slim米国株式(S&P500)と3者比較してみます。

| 1655 | IVV | SlimS&P500 | |

| 配当利回り | 0.88% | 1.44% | - |

| 経費率 | 0.066% | 0.03% | 0.09372% |

引用元:1655目論見書とSlimS&P500HPを元に作成

一見投資信託の方が経費率高めに見えますが、日本国内にいる限り、配当金には20.315%の課税がありますので、配当金再投資を行う際は圧倒的に不利になります。

配当金は投資家に支払われない限り税金は発生しないので、投資信託は配当金を全額自動で、税金を取られる事なく再投資可能です。

それに対しETFは2割を税金で持っていかれ、かつ買付にも手数料を取られてしまいます。

1655もIVVも、パフォーマンスだけを考えれば投資信託には及びません。

が、私は投資のモチベーション維持のためには配当金というお金を実際に受け取る事は必要不可欠であると考えていますので、そういう意味において、保有する意味はあると思っています。

特に投資にこれからチャレンジする方は、配当金が初めて入ってきた瞬間は特別なものになると思いますよ!

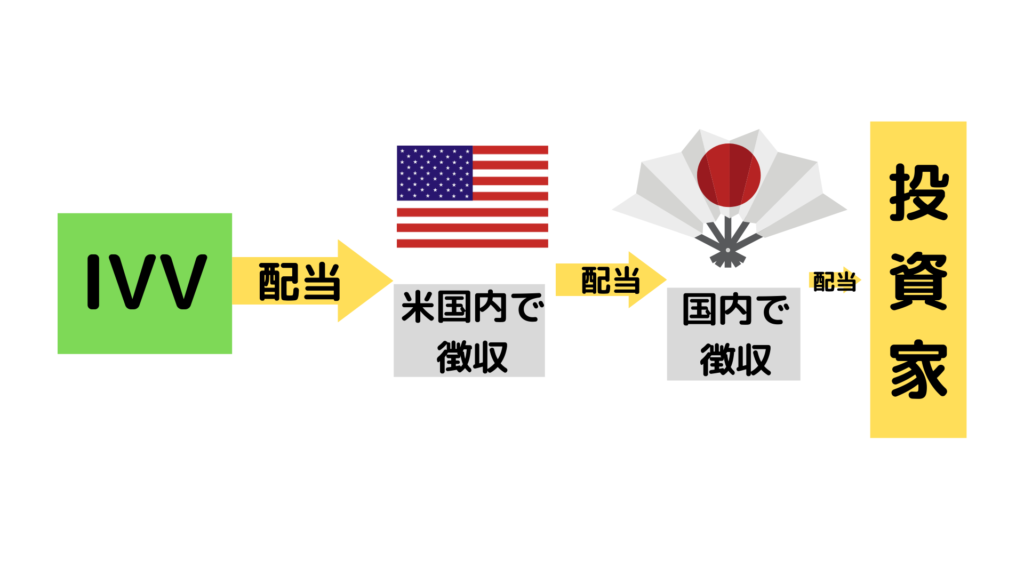

海外ETFの二重課税問題について

海外ETFには二重課税問題がある

海外のETFからの分配金は、そのETFが海外籍であるという所がネックになり、配当金に対して、米国内、および日本国内で二重に課税されてしまいます。

これが、俗にいう二重課税問題です。

日本国内では、この問題に対応するために確定申告をして、外国税額控除の適用を受ける必要があります。

はっきり言って、非常に面倒なのは否めない感じですね。

国の制度が変わり、国内籍ETFは二重課税問題に自動対処可能

2020年の税制改正(国税庁解説に飛びます)のおかげで、国内籍のETFについては、二重課税問題は自動的に解消してもらえるようになりました。

つまり、今まではわざわざ確定申告をしなければいけなかった手間が一切なくなった、という事なんですよね。

そしてさらにポイントになるのは、これは国内籍ETF限定の措置であるという事。

つまり、VTIとかIVVとかから得られた分配金については、二重課税を解消したければこれまで通り確定申告が必要になるという事です。

私は、投資を長く続けるためには適度なやってる感と、面倒でない事が重要ではないかと考えています。

パフォーマンスは本家や投資信託と比べると微妙ですが、この手間はこの差を埋めてあまりあると、私は判断しました。

逆に、この手間が気にならないのであれば、上でも書きましたが、本家への投資をメインにするのがいいと思います。

1655の活用法

それでは最後に、1655をどういう風に投資に活用していくかについて、いくつか提案させていただきます。

キャピタルゲインマシーンとしてスポット買い

1655の最大の特徴は、何といっても手の出しやすい価格帯と思います。

そのため、この先必ず来るであろう株価調整局面において、スポットでまとまった量を保有するのはいかがでしょうか。

S&P500は少なくとも現時点においては世界最強の国家、米国の成長を体現できるインデックスなので、ある程度の成長は取り込めるのかなと期待しています。

そして、今は海外赴任の関係でポジションを解消してしまいましたが、私はこの方法で、30%前後の値上がり益を確定することができました。

米国インデックスについてはこちらもどうぞ!

NISAの額面の調整用に使う

額面が安い事を活かして、NISAの年末の調整用に活用してみるのもいいと思います。

私は2021年からつみたてNISAに切り替えましたが、2020年の最後に1655と2515を少量買って、それでも買いきれない分は投資信託を買い付ける、という事を行いました。

2515についてはこちらもどうぞ!

外国税額控除不要の分配金を得る

純粋な分配金利回りであれば、同様に外国税額控除不要の2515の方がいいのですが、投資対象の安定性や強さを考えると、1655も悪くないと思います。

今の渋い利回りも、元はと言えば過熱気味の株価に起因して下がっているだけとも言えます。

もう数年もすれば適正な所に落ち着いてくると思うので、メインの投資先を投資信託、サブとして1655をポツポツ買い足していき、分配金でモチベーションを維持する、という方法もいいのではないかと思います。

まとめ

- S&P500に連動する国内籍ETFで、外貨を準備する必要がない

- 単価が安く、手軽に手が出せて、一般NISA枠調整のためにも使いやすい

- 二重課税問題解消のための確定申告が不要なので、持ちっぱなし放置ができる

この記事では1655の特徴、分配金利回りについて解説し、二重課税問題に関しても有利な点を示しました。

活用法についての提案もしましたので、参考にしてみてくださいね!

1655は持ちっぱなし放置ができる稀有なETFですので、お手軽に米国株へ投資する方法がまた一つ増えたと言えますね!

この記事が何かのお役に立てば幸いです。

ブログランキングに参加してます!